-

Financiële administratie & outsourcing

Hoe weet ik of mijn onderneming goed loopt? Een accurate financiële administratie geeft u de informatie die u nodig heeft om de juiste beslissingen te nemen.

-

Financieel inzicht

U wilt de juiste financiële beslissingen nemen op basis van betrouwbare en overzichtelijke managementinformatie. U wilt op ieder moment weten hoe u ervoor staat en waar u moet bijsturen.

-

Financial compliance

Is uw onderneming internationaal actief? Dan wilt en moet u voldoen aan de (financiële) wet- en regelgeving in de verschillende landen waar u actief bent. Maar hoe houdt u financieel overzicht?

-

Business risk services

Ken ik mijn risico’s? Neem ik de juiste maatregelen? Ben ik effectief daarin, ook met IT-tools? Als u met dergelijke vragen worstelt, kunnen wij u helpen met onze reeks van business risk diensten.

-

Corporate finance

Hoe sluit ik een goede deal als ik mijn bedrijf ga verkopen – of als ik een ander bedrijf koop?

-

Cyber risk services

Welke cyberdreigingen zijn relevant voor mijn organisatie? Heb ik de goede voorzorgsmaatregelen genomen om mijn data te beschermen? Realistisch vragen! Wij helpen die te beantwoorden.

-

Impact House

Hoe kunt u verduurzamen en maatschappelijke impact maken in de wereld van stakeholders, regelgeving en de vraag vanuit klanten en de maatschappij?

-

Transaction services

Hoe krijg ik het (ver)koopproces van mijn bedrijf voor elkaar zonder al teveel kopzorgen? Wij zorgen voor een stevig fundament voor beslissingen bij de aan- en verkoop van bedrijven.

-

Forensic & integrity services

Hoe kunt u op verantwoorde wijze risico’s beheersen indien sprake is van integriteitinbreuken of bedrijfsfraude? De Forensic & integrity services specialisten van Grant Thornton helpen.

-

Valuations

Verkoopt u uw aandelen, koopt u een andere aandeelhouder uit of laat u nieuwe investeerders toetreden? Werkt u aan een juridische of fiscale herstructurering? Bent u in gesprek met de fiscus voor de overdracht naar uw kinderen of medewerkers? Zit u met een geschil? Of wilt u voldoen aan uw verslaggevingsvereisten, zoals Purchase Price Allocation en Impairment Testing? Allemaal situaties waarbij de waarde van uw onderneming belangrijk is. De dynamiek kan per situatie echter heel verschillend zijn: waarde is namelijk altijd contextgevoelig.

-

Academy

Cursussen aan advocaten, vanuit aanvullende kennisgebieden aan de juridische dienstverlening van de advocatuur, brengen een kennisuitwisseling tot stand in het voordeel van de klant.

-

Controle jaarrekening

U moet zich financieel verantwoorden, bijvoorbeeld aan aandeelhouders en andere stakeholders. Financiële informatie moet dus betrouwbaar zijn.

-

IFRS services

Financiële verslaglegging volgens IFRS is ingewikkeld. Inmiddels kennen steeds meer internationale ondernemingen de regels. Hoe past u ze echter concreet toe?

-

ISAE & SOC Reporting

Zakelijk Nederland is de afgelopen jaren flink veranderd. De overheid confronteert organisaties met toenemende regulering en compliance vereisten.

-

Pre-audit services

Pre-audit services staat voor het ‘controlegereed’ maken van de gehele financiële administratie voordat de externe accountant start met de controle van de jaarrekening.

-

Sarbanes Oxley controle en advies

De SOx wetgeving schrijft voor dat management structureel verantwoording af moet leggen over de interne controle met betrekking tot de financial statements. Dit moet bewezen worden door een verklaring van een onafhankelijke accountant.

-

Subsidieverklaringen

Is uw onderneming niet wettelijk verplicht tot controle, maar wilt u toch zekerheid verkrijgen over de getrouwheid van de cijfers?

-

Belastingadvies voor het mkb in Nederland

Hoe kan ik gebruikmaken van de innovatiebox? Kan ik die steeds terugkerende belastingaangiftes uitbesteden? Wat kost het als ik morgen wegval? Hoe regel ik mijn oudedagvoorziening? Voldoe ik wel aan alle nieuwe regelgeving? Zal ik NOW3 aanvragen? Allemaal goede vragen. Wij helpen met de antwoorden.

-

Belastingadvies voor Nederlandse multinationals

Als ik die interessante Head of sales in Frankrijk wil aannemen, hoe zit dat dan fiscaal? Welke vennootschap kan het beste een overname doen? Hoeveel scheelt het, als ik al onze belastingaanslagen wereldwijd bij één partij neerleg? Voor wie kan ik gebruikmaken van de 30%-regeling? En hoe? De boete van ‘niet melden’ 830.000 euro? Wat moet ik precies wél melden bij grensoverschrijdende fiscale constructies? Goede vragen. Wij beantwoorden er dagelijks honderden wereldwijd. Scherp en met aandacht voor uw situatie. In welk land dan ook.

-

Btw-advies

Als ondernemer heeft u te maken met btw-wetgeving, zowel als u nationaal als internationaal onderneemt. Die wetgeving is vaak complex. Een juiste toepassing en optimale benutting van de mogelijkheden van de btw-wetgeving vraagt specialistische kennis. Kennis die wij u kunnen bieden.

-

Douaneadvies

Ons internationale netwerk van douanespecialisten wijst u op de mogelijkheden die de douanewetgeving kan bieden. Dat bespaart u heel wat kosten en moeite.

-

HR services

Human resources services van Grant Thornton helpt u om uw zakelijke doelstellingen te bereiken en de loonkosten in bedwang te houden.

-

Innovatie & subsidieadvies

Gaat u met uw organisatie risicovolle projecten aan? De overheid stelt financiële middelen beschikbaar, door middel van het stimuleringsbeleid, voor ondernemers. De subsidieadviseurs van Grant Thornton adviseren en assisteren u graag bij uw subsidieaanvraag.

-

Tax technology

Weet u wat uw belangrijkste fiscale risico’s zijn? En weet u hoe u deze risico’s identificeert en beheerst? Heeft u voldoende tijd om u te focussen op de fiscale zaken die ertoe doen?

-

Transfer pricing

Transfer pricing (interne verrekenprijzen) raakt de meeste multinationale bedrijven. Voldoet uw organisatie aan de transfer pricing-documentatieverplichtingen?

-

Sustainable tax

In deze veranderende wereld wordt het steeds belangrijker om niet alleen naar de financiële prikkels te kijken, maar ook naar de impact op het milieu. Multinationale ondernemingen moeten hun belastingstrategie herzien, in lijn met het ESG-gedachtegoed.

-

Uitbreiden naar andere markten

Zoekt u naar kansen om internationaal uit te breiden? Of u nu op het punt staat een nieuw kantoor te openen in het buitenland of een internationale overname overweegt, u heeft zekerheid nodig bij het maken van de juiste keuzes voor uw onderneming. Wereldwijde uitbreiding is niet altijd zo eenvoudig als het klinkt. Het goede nieuws is dat wij er zijn om u te helpen!

-

Internationale contactpersonen

Waar u ook kiest om zaken te doen, u wilt toegang tot mensen met de beste ideeën en kritisch denkvermogen waarmee u uw onderneming in binnen- en buitenland kunt laten groeien. Grant Thornton heeft een netwerk van kantoren in meer dan 140 landen. Waar u ook wilt uitbreiden, de kans is groot dat onze specialisten ook daar zijn gevestigd.

-

Ondernemingsrecht

Van algemene voorwaarden tot juridische strategie, het moet waterdicht in elkaar zitten. Dat geeft zekerheid en dus rust en ruimte voor groei. Wij denken pro-actief en pragmatisch met u mee. We kijken vooruit en zetten graag dat stapje extra.

-

Arbeidsrecht

Kleine onderneming of grote multinational: uw mensen zijn de spil van uw bedrijf. Arbeid is verweven met diverse belangen en heeft vaak juridische consequenties. Voor grote strategische én alledaagse vragen over arbeidsrecht staan onze juristen voor u klaar. Óók voor internationale arbeidsrechtvragen. Een eigen HR-afdeling? Die assisteren we graag. Wij leveren service op maat en zijn er als u ons nodig heeft.

-

Specialismen

Naast onze focus op arbeids- en ondernemingsrecht adviseren wij ondernemers ook op uiteenlopende (specialistische) juridische vraagstukken. Een bedrijfsovername, uw vennootschapsadministratie, ingewikkelde zorgvraagstukken: u bent bij ons aan het juiste adres.

-

Reorganiseren

Reorganiseren, meestal niet de leukste kant van ondernemen. Er kunnen verschillende redenen zijn om te moeten reorganiseren. Wat die reden ook is, bij reorganiseren komt veel kijken. Denk aan het indienen van een ontslagverzoek, het opstellen van een sociaal plan en het voeren van exitgesprekken. Wij helpen u graag bij de inrichting van het reorganisatietraject. Zo kunt u snel weer koers zetten naar betere tijden.

-

Sustainable legal

Duurzaamheid is meer dan een buzzword - het vormt de kern van onze juridische begeleiding naar duurzaam succes. Van het opstellen van duurzame contracten, integreren van duurzaam HR-beleid en ESG-Due Diligence binnen onze M&A praktijk tot het adviseren over ESG en andere (nationale en internationale) wetgeving: Wij denken graag pragmatisch en proactief met u mee.

-

Opleiding: Duurzaamheidsrapportage en sturing

Toekomstbestendig zijn, risico’s beheersen, kansen pakken en maatschappelijke impact creëren; duurzaamheid staat inmiddels hoog op de agenda van de meeste bedrijven.

-

Opleiding: Duurzaamheidsstrategie, sturing en rapportage in de zorg

De zorgsector staat voor grote vraagstukken rondom impact en duurzaamheid. Toekomstbestendig zijn, risico’s beheersen, kansen pakken en maatschappelijke impact creëren; het staat inmiddels hoog op de agenda van veel zorgorganisaties

-

Opleiding: Impactmanagement

Als maatschappelijke organisatie wil je wel zeker weten dat je het goede doet. En je wilt je impact ook kunnen communiceren naar je stakeholders.

-

Opleiding: Expeditie Impactmeten

Uw maatschappelijke missie staat voorop, dat maakt u een sociaal ondernemer of maatschappelijk initiatief. Het is dan ook logisch dat u graag wilt weten in hoeverre u uw maatschappelijke missie realiseert. Oftewel: wat uw impact is.

-

Incompany opleidingen impactmanagement

De incompany opleiding Sturen op impact is een traject van 4 - 5 dagen verspreid over een half jaar waarin uw team kennismaakt met de verschillende onderdelen van impactmanagement én deze direct praktisch integreert in uw organisatie.

-

Gratis sessie: Sturen op Impact

Hoe bepaalt u wat uw impact is? En hoe meet uw die vervolgens? In deze sessie nemen we u mee in de wereld van impactmanagement en in het bijzonder het meten van uw maatschappelijke bijdrage.

-

E-Learning: Meer impact in 6 weken

Deze online opleiding is een laagdrempelige manier om kennis te maken met impact denken en doen.

-

Impactmanagement @ work

Impactmanagement @ work is er voor iedereen die een verdiepingsslag zoekt op het gebied van impactmanagement.

-

Maritiem

Hoe blijft u aan de wereldtop in de maritieme sector? Nederland moet het hebben van innovatie. Onze kennis brengt de maritieme cluster aan de wereldtop.

-

Eigenaarschap

Aan het hoofd staan van een familiebedrijf is een flinke opgave. Het brengt veel verschillende verantwoordelijkheden met zich mee. Hoe is het eigendom geregeld? Wie heeft welk belang in het bedrijf? Zijn er familieleden die u liever niet aan het roer ziet staan van de onderneming?

-

Duurzaamheid

Duurzaamheid gaat verder dan alleen het behalen van (milieu)doelen, het anticiperen op klimaatrisico’s en het inspelen op kansen. Duurzaamheid is breder en bij uitstek een onderwerp dat bij familiebedrijven past.

-

Opvolging

Ook voor u als dga komt het moment waarop u serieus aandacht moet besteden aan bedrijfsopvolging. Het is geen wonder dat bedrijfsopvolging binnen het familiebedrijf bijzonder complex is.

-

Vermogen

Het onderwerp 'vermogen' binnen familiebedrijven is een belangrijk maar complex onderwerp, dat vele aspecten omvat. Goed plannen en goede afspraken maken voor de continuïteit van het aanwezige vermogen is dus cruciaal.

-

Het Goede Gesprek

Dagelijkse bezigheden (ook in het bedrijf) maken het vaak moeilijk om prioriteit te geven aan échte reflectie. Even uit de day-to-day business stappen om kritisch na te denken over wat u als eigenaar wilt bereiken

-

Estate planning

Wilt u uw vermogen optimaal overhevelen naar uw volgende generatie zonder te veel erf- en schenkbelasting? Dat kan via bedrijfsoverdracht, schenken of via uw testament.

-

Vermogensbeheer

U hebt inmiddels vermogen opgebouwd of u hebt een goed salaris en pensioen. En daarnaast hebt u een aantal wensen. U wilt bijvoorbeeld uw kinderen helpen bij de aankoop van hun eerste woning en hen een bedrag schenken. Of een camper aanschaffen om door Europa te trekken tijdens uw pensioen. Kan dat?

-

Fiscaal advies en aangifte inkomstenbelasting

Is de aangifte inkomstenbelasting voor u jaarlijks een frustrerend proces? Klopt de vooraf ingevulde aangifte en wat moet u nog meer invullen? Onze specialisten nemen u deze zorg uit handen en adviseren u bij het optimaliseren van uw fiscale positie.

-

Pensioen en andere oudedagsvoorzieningen

Heeft u zich al goed voorbereid op uw oude dag? Het pensioenstelsel in Nederland bestaat uit 3 pijlers: AOW, pensioenopbouw via een werkgever en individuele pensioenverzekeringen. Daarnaast kunt u ook zelf sparen voor uw oude dag: de 4e pijler. Wat betekent deze optelsom voor het totaal van uw oudedagsvoorziening straks?

-

Over Grant Thornton

Grant Thornton biedt een plek waar jouw talent telt. Waar we nieuwsgierig zijn naar wat jíj kunt bijdragen. Een omgeving vol dynamiek en scherpte. Dat is Grant Thornton.

-

Diversiteit & Inclusie

Wij sturen op de gender verdeling binnen ons bedrijf, wetende dat ook andere dimensies van diversiteit belangrijk zijn. In 2021 is het percentage vrouwelijke partners bijna 20%, waarvan 20% ook een eigendomsrecht heeft. Onze raad van commissarissen bestaat voor 66% uit vrouwen.

-

Aliriza

"Zo zat ik ineens met de CFO van een groot scheepvaartbedrijf met verschillende entiteiten aan tafel."

-

Hajar Azrioual

Hajar Azrioual werkt binnen Grant Thornton als IT business analist en managet het Tax Technology team. Lees hoe zij het werken bij Grant Thornton ervaart!

-

Jasmine

"Ik kreeg na een jaar werken al de vrijheid en het vertrouwen kreeg om remote te gaan werken in het buitenland waar Grant Thornton memberfirms heeft."

-

Kelly

“Ik krijg er energie van om bij klanten langs te gaan. Ze waarderen dat ook enorm.”

-

Lieke-Rosa Koetsier

Lieke-Rosa Broere-Koetsier werkt binnen Grant Thornton als IT-auditor en data analist. Lees hoe zij het werken bij Grant Thornton ervaart!

-

Lilly

"Ik word dus niet in een hokje gestopt, maar mag mezelf ontwikkelen in wat ik leuk vind. Je krijgt de ruimte om dingen te doen waar je energie van krijgt."

-

Pierre Docx

Pierre Docx (30 jaar) werkt binnen Grant Thornton als Junior manager ITS. Lees hoe hij het werken bij Grant Thornton ervaart!

-

Werner

“Als je hier een goed idee hebt, krijg je de ruimte en hulp om dat tot een succes te maken.”

-

Studenten & starters

Je bent ambitieus. Je wilt naast je studie al ervaring opdoen of je bent net afgestudeerd. Je wilt deskundige worden binnen jouw vakgebied, maar je wilt je ook breed ontwikkelen.

-

Persoonlijke ontwikkeling

Wij kijken naar de mensen achter de cijfers, naar de drive achter organisaties. In welke rol je ook actief bent, je werkt vaak intensief samen met ambitieuze cliënten, voor wie alleen het beste advies telt.

-

Solliciteer nu

Ben jij klaar om te beginnen met het echte werk?

-

Onze recruiters

Onze recruiters staan je graag te woord over jouw (groei)mogelijkheden en carrière bij Grant Thornton.

-

Onze vestigingen

Onze vestigingen

-

Veelgestelde vragen

Je bent geïnteresseerd in een carrière bij Grant Thornton en je hebt nog wat vragen. Lees antwoorden op de meest gestelde vragen.

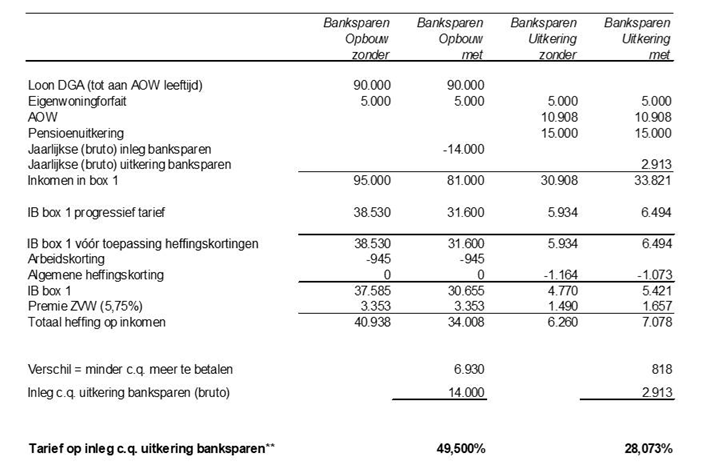

Met banksparen spaart u via een geblokkeerde spaarrekening voor een aanvulling op uw AOW of pensioen. Anders dan met een reguliere spaarrekening, biedt een bankspaarrekening mogelijkheden voor belastingvoordeel.

Banksparen met belastingvoordeel

Voldoet u aan alle voorwaarden, dan is uw storting op de bankspaarrekening aftrekbaar op uw inkomen in box 1. Bij periodieke uitkering van het spaarbedrag in de toekomst betaalt u in box 1 inkomstenbelasting over dit bedrag. Meestal betaalt u minder belasting over de uitkeringen in box 1 zodra u AOW ontvangt (slechts 19,2% in 2021 in de eerste tariefschijf). En u betaalt daarbij ook geen vermogensrendementsheffing in box 3 over het gespaarde bedrag. U spaart dus belastingvrij!

Het rekenvoorbeeld hieronder maakt het fiscale voordeel in box 1 (in €) inzichtelijk *

*= bij deze berekening gaan wij uit van het hoogste belastingtarief.

**= het tarief kan in uw persoonlijke situatie afwijken.

Hier moet u aan voldoen

Voor banksparen met belastingvoordeel gelden deze voorwaarden:

- U heeft een aantoonbaar pensioengat, ofwel jaarruimte.

- Uw storting moet binnen uw reserveringsruimte De reserveringsruimte is het aantal niet benutte jaarruimten in de afgelopen zeven jaar.

- Tussentijds geld opnemen van uw bankspaarrekening is niet mogelijk.

- U mag door blijven sparen tot 5 jaar na het bereiken van de AOW-leeftijd. Daarna moet u het spaarbedrag in termijnen laten uitkeren.

- U heeft alleen recht op belastingvoordeel bij een minimale uitkeringsduur van vijf jaar.

- Bij een jaarlijkse uitkering van meer dan € 22.443 (2021) geldt een minimale uitkeringsduur van 20 jaar. Starten deze periodieke uitkeringen voor het kalenderjaar waarin u de AOW-leeftijd bereikt? Dan is de minimale looptijd 20 jaar plus het aantal jaren tot uw AOW-leeftijd.

- Op de einddatum van uw bankspaarproduct moet u het gespaarde bedrag omzetten in een uitkeringsproduct. Doet u dit niet dan neemt De Belastingdienst aan dat het bedrag is afgekocht en moet u over het bedrag naast inkomstenbelasting ook een boete (revisierente) van 20% betalen.

Reserveringsruimte

We noemden het al eerder: u heeft alleen belastingvoordeel zolang het bedrag van uw inleg binnen uw reserveringsruimte blijft. De reserveringsruimte is de optelsom van uw niet benutte jaarruimten in de afgelopen zeven jaar. Voor de reserveringsruimte geldt dus een maximum van zeven jaar, ook al heeft u langer uw jaarruimte niet benut. In dat geval is uw aftrekbare reserveringsruimte lager dan het totaal van uw niet-benutte jaarruimten. De maximale reserveringsruimte bedraagt € 7.489 (2021) wanneer u de AOW-gerechtigde leeftijd niet binnen 10 jaar bereikt.

Bereikt u de AOW-gerechtigde leeftijd wel binnen 10 jaar, dan is de reserveringsruimte maximaal € 14.785 (2021). Dus ook als uw bijna met pensioen gaat, kan banksparen nog steeds aantrekkelijk zijn!

Banksparen en overlijden

Mocht u onverhoopt overlijden vóór de uitkeringsfase, dan moeten uw erfgenamen het bedrag op de bankspaarrekening binnen de wettelijke beslistermijn gebruiken voor de aankoop van een nabestaandelijfrente. De wettelijke beslistermijn eindigt op uiterlijk 31 december, twee jaar na het jaar van overlijden. Doen zij dit niet, dan betalen zij naast inkomstenbelasting over dit bedrag ook een boete (revisierente) van 20%.

Komt u te overlijden tijdens de uitkeringsfase? Dan worden de resterende termijnen uitgekeerd aan uw erfgenamen.

Banksparen versus een lijfrenteverzekering

Het is ook mogelijk om via een lijfrenteverzekering kapitaal op te bouwen als aanvulling op uw pensioen, zonder dat u vermogensrendementsheffing in box 3 verschuldigd bent. Dit zijn de belangrijkste verschillen tussen de lijfrenteverzekering en de bankspaarrekening:

- In tegenstelling tot een lijfrenteverzekering opent u een bankspaarrekening bij de bank. Mocht de bank failliet gaan, dan is uw spaarsaldo beschermd tot een bedrag van € 100.000.

- Bij uw overlijden ontvangen uw erfgenamen het saldo van uw bankspaarrekening. Bij een lijfrenteverzekering geldt dat alleen als er een aanvullende verzekering is afgesloten.

- De uitkeringen van een lijfrenteverzekering stoppen op het moment van overlijden van de verzekerde. Bij een bankspaarproduct spreekt u op voorhand een looptijd af. Doorgaans is dit minimaal 20 jaar na uw pensioendatum.

Bent u benieuwd of banksparen voor u een fiscaal aantrekkelijke optie is om uw pensioen te optimaliseren? Neem gerust contact met ons op.

Top 5 artikelen

Blijf op de hoogte!

Wij geven u graag nieuwe (internationale) inzichten op het gebied van financiën, bedrijfsvoering, strategie, governance, risk, compliance en meer.