In vorige bijdragen gingen we al nader in op artikel 5 (vaste inrichting) en artikel 10 (dividenden) van het nieuwe Verdrag ter voorkoming van dubbele belastingheffing tussen België en Nederland dat op 21 juni 2023 werd ondertekend.

Huidige situatie

Onder het huidig verdrag wordt het inkomen van een bestuurder of een soortgelijke functie belast in het land waar de vennootschap is gevestigd. Dit betekent dat een Belgische bestuurder van een Nederlandse BV in Nederland inkomstenbelasting betaalt, ongeacht waar hij/zij de werkzaamheden fysiek uitvoert. Het gaat hierbij niet alleen om de zuivere bestuurdersbeloning voor het formeel mandaat maar ook om beloningen voor leidende functies van bijvoorbeeld dagelijks bestuur.

Nieuwe verdrag

In het nieuwe verdrag is dit anders. De hiervoor genoemde regel geldt alleen nog voor vergoedingen verkregen als bestuurslid in een vennootschap. Met andere woorden alleen de vergoeding voor een formeel mandaat als bestuurder is belast in het land van vestiging van de vennootschap. De overige werkzaamheden, zoals de werkzaamheden van dagelijks bestuur worden belast overeenkomstig artikel 14 van het nieuwe verdrag. Deze vallen onder het reguliere werknemersartikel. De belastingheffing van de bestuurder-werknemer kan hierdoor veel lastiger worden, omdat bij het reguliere werknemersartikel onder andere de fysieke aanwezigheid van de werknemer in de woon- en werkstaat belangrijk is.

Voorbeeld – nieuwe verdrag

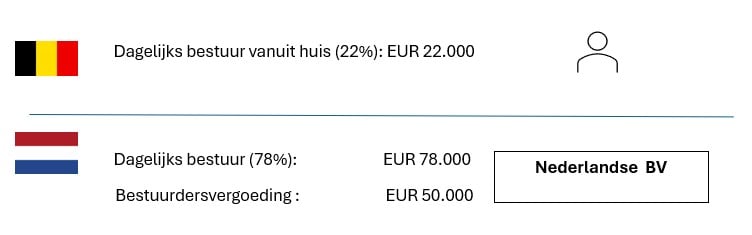

Bart woont in België en is benoemd als statutair bestuurder bij een Nederlandse BV. Hij ontvangt een bestuurdersvergoeding van EUR 50.000. Daarnaast ontvangt hij een vergoeding voor dagelijks bestuur/directie werkzaamheden van EUR 100.000: 22% van zijn prestaties voor het dagelijks bestuur voert hij uit in België.

Nieuw is dat België onder het nieuwe verdrag de inkomsten (EUR 22.000) uit dagelijks bestuur dat in België wordt uitgevoerd, mag belasten. Nederland heft belasting over de bestuurdersvergoeding ongeacht waar de bestuurder de prestaties uitvoert. Ook over de in Nederland uitgevoerde werkzaamheden voor het dagelijks bestuur mag Nederland belasting heffen.

Hiermee rekening houdend is het van belang om in de bestuurdersovereenkomst een duidelijke splitsing te maken tussen de vergoeding voor de statutaire bestuurstaak/het formeel mandaat en de vergoeding voor de overige werkzaamheden zoals dagelijks bestuur.

Het is duidelijk dat de belastingheffing over de vergoeding van een bestuurder lastiger wordt. Het is immers mogelijk dat beloningen, die nu alleen in Nederland of in België belast zijn, in de toekomst (deels) ook in het andere land belast worden. Dit noemen we ook wel een salary split of payroll split. Hierdoor moet de bestuurder voor deze ‘overige werkzaamheden’ in verschillende landen belastingen betalen. Dit kan in de praktijk tot een voordeel leiden doordat in twee (of meer) landen van de laagste tariefschijf kan worden geprofiteerd.

De bestuurder moet in het land waar hij/zij rijksinwoner is, zijn/haar wereldinkomen opnemen in de fiscale aangifte. De vergoedingen die belast worden in het vestigingsland van de BV, moet de bestuurder dus ook opnemen in deze fiscale aangifte. Toch worden deze inkomsten door de toepassing van het verdrag niet nog een tweede keer belast.

Voorbeeld – uitwerking

Bart moet in zijn Belgische aangifte personenbelasting opnemen:

- de vergoeding voor het dagelijks bestuur uitgevoerd in België (EUR 22.000);

- de vergoedingen voor de uitvoering van het bestuurdersmandaat (EUR 50.000);

- de overige vergoeding voor dagelijks bestuur in Nederland uitgevoerd EUR 78.000), die in Nederland belast zijn (na aftrek van de Nederlandse belastingen en sociale zekerheidsbijdragen).

Om dubbele belastingheffing te voorkomen, is het inkomen onder inkomen onder 2. en 3. vrijgesteld van Belgische belastingheffing (toepassing van de zogenaamde vrijstellingsmethode). Hierbij geldt het progressievoorbehoud. Dit betekent dat Bart dus géén Belgische belasting betaalt op de Nederlandse inkomsten. Deze inkomsten tellen wel mee voor het bepalen van het toepasselijke belastingtarief op de (in België) belastbare inkomsten. Er zijn wel gemeentebelastingen verschuldigd.

Indien we de omgekeerde situatie nemen (Bart, Nederlands rijksinwoner, benoemd bij een Belgische BV en voert 22% van het dagelijks bestuur vanuit Nederland) zal ook Nederland een voorkoming van dubbele belasting geven. Voor de Belgische vergoeding voor dagelijks bestuur ten behoeve van EUR 78.000 geldt de vrijstellingsmethode.

Tot 1 januari 2023 was de vrijstellingsmethode ook van toepassing op buitenlandse bestuurdersbeloningen. Deze regel is voortaan niet meer van toepassing zodat voor de zuivere Belgische bestuurdersbeloning ten behoeve van EUR 50.000 Bart de reeds betaalde Belgische belasting nog slechts kan verrekenen in zijn Nederlandse aangifte personenbelasting (toepassing van de zogenaamde verrekeningsmethode). Afhankelijk van de feiten en omstandigheden is de ene methode financieel gunstiger dan de andere.

Sociale zekerheid

Ter verduidelijking merken we op dat er op het vlak van sociale zekerheid niets wijzigt.

Dit volgt nog steeds de verwijzingsregels van de Verordening 883/04. Hierdoor kan er onder het nieuwe verdrag wel vaker een verschil ontstaan tussen de fiscale en de sociaal zekerheidsrechtelijke behandeling van de vergoeding voor dagelijks bestuur.

Advies

Uit bovenstaande uitwerking blijkt dus opnieuw dat het onder het nieuwe verdrag nog belangrijker is om een duidelijke (schriftelijke) splitsing te maken tussen de bestuurdersbeloning en beloning voor overige werkzaamheden (dagelijks bestuur).

Meer weten?

Onze experts helpen u graag verder. Voor meer informatie kunt u contact opnemen.