Wilt u een beter inzicht krijgen in de impact van Sustainable Tax op uw bedrijf? En wilt u hulp bij het zetten van de eerste stappen van theorie naar praktijk? Wij kunnen u helpen.

-

Financiële administratie & outsourcing

Ondernemers die de financiële administratie uitbesteden verminderen de administratieve en hebben meer tijd en ruimte om zich te focussen op groei.

-

Financieel inzicht

Wij helpen je om financiële gegevens om te zetten in waardevolle inzichten die je ondersteunen bij het nemen van weloverwogen beslissingen.

-

Financiële compliance

Grip op financiële compliance met correcte rapportages en praktisch advies.

-

Duurzaamheid in het mkb

In een wereld waar duurzaamheid steeds meer centraal staat, is het essentieel voor mkb-ondernemers om hun bedrijfsvoering aan te passen aan de eisen van de toekomst.

-

Impact House

Hoe kun je verduurzamen en maatschappelijke impact maken in de wereld van stakeholders, regelgeving en de vraag vanuit klanten en de maatschappij?

-

Impact Campus

Via onze Impact Campus bieden we jou of jouw medewerkers workshops, cursussen en opleidingen in duurzaamheid en impact aan.

-

Business risk services

Ken ik mijn risico’s? Neem ik de juiste maatregelen? Ben ik effectief daarin, ook met IT-tools? Als u met dergelijke vragen worstelt, kunnen wij u helpen met onze reeks van business risk diensten.

-

Cyber risk services

Welke cyberdreigingen zijn relevant voor mijn organisatie? Heb ik de goede voorzorgsmaatregelen genomen om mijn data te beschermen? Realistisch vragen! Wij helpen die te beantwoorden.

-

Deal Advisory

Succesvolle transacties beginnen met betrouwbare adviseurs – maximaliseer waarde, minimaliseer risico’s en met vertrouwen vooruit.

-

Forensic & integrity services

Hoe kunt u op verantwoorde wijze risico’s beheersen indien sprake is van integriteitinbreuken of bedrijfsfraude? De Forensic & integrity services specialisten van Grant Thornton helpen.

-

Valuations

Het bepalen van de juiste waarde van jouw onderneming is cruciaal bij belangrijke beslissingen zoals fusies, overnames, aandeelhouderswisselingen of juridische geschillen. Een onjuiste waardering kan leiden tot financiële verliezen, ongunstige deals of juridische complicaties. Dit kan de stabiliteit en groei van jouw bedrijf ernstig beïnvloeden.

-

Controle jaarrekening

Als ondernemer wil je er zeker van zijn dat je jaarrekening volledig en betrouwbaar is. Dit is niet alleen belangrijk voor compliance, maar versterkt ook het vertrouwen van investeerders, klanten en andere stakeholders.

-

IFRS services

Financiële verslaglegging volgens IFRS is ingewikkeld. Inmiddels kennen steeds meer internationale ondernemingen de regels. Hoe past u ze echter concreet toe?

-

Belastingadvies voor het mkb in Nederland

Hoe kan ik gebruikmaken van de innovatiebox? Kan ik die steeds terugkerende belastingaangiftes uitbesteden? Wat kost het als ik morgen wegval? Hoe regel ik mijn oudedagvoorziening? Voldoe ik wel aan alle nieuwe regelgeving? Zal ik NOW3 aanvragen? Allemaal goede vragen. Wij helpen met de antwoorden.

-

Belastingadvies voor Nederlandse multinationals

Als ik die interessante Head of sales in Frankrijk wil aannemen, hoe zit dat dan fiscaal? Welke vennootschap kan het beste een overname doen? Hoeveel scheelt het, als ik al onze belastingaanslagen wereldwijd bij één partij neerleg? Voor wie kan ik gebruikmaken van de 30%-regeling? En hoe? De boete van ‘niet melden’ 830.000 euro? Wat moet ik precies wél melden bij grensoverschrijdende fiscale constructies? Goede vragen. Wij beantwoorden er dagelijks honderden wereldwijd. Scherp en met aandacht voor uw situatie. In welk land dan ook.

-

Btw-advies

Als ondernemer heeft u te maken met btw-wetgeving, zowel als u nationaal als internationaal onderneemt. Die wetgeving is vaak complex. Een juiste toepassing en optimale benutting van de mogelijkheden van de btw-wetgeving vraagt specialistische kennis. Kennis die wij u kunnen bieden.

-

Douaneadvies

Ons internationale netwerk van douanespecialisten wijst u op de mogelijkheden die de douanewetgeving kan bieden. Dat bespaart u heel wat kosten en moeite.

-

Innovatie & subsidieadvies

Gaat u met uw organisatie risicovolle projecten aan? De overheid stelt financiële middelen beschikbaar, door middel van het stimuleringsbeleid, voor ondernemers. De subsidieadviseurs van Grant Thornton adviseren en assisteren u graag bij uw subsidieaanvraag.

-

Tax technology

Weet u wat uw belangrijkste fiscale risico’s zijn? En weet u hoe u deze risico’s identificeert en beheerst? Heeft u voldoende tijd om u te focussen op de fiscale zaken die ertoe doen?

-

Transfer pricing

Transfer pricing (interne verrekenprijzen) raakt de meeste multinationale bedrijven. Voldoet uw organisatie aan de transfer pricing-documentatieverplichtingen?

-

Sustainable Tax

In deze veranderende wereld wordt het steeds belangrijker om niet alleen naar de financiële prikkels te kijken, maar ook naar de impact op het milieu. Multinationale ondernemingen moeten hun belastingstrategie herzien, in lijn met het ESG-gedachtegoed.

-

Cryptocurrency en digitale activa

In de afgelopen jaren heeft de blockchain zichzelf bewezen om veranderingen teweeg te brengen in de financiële sector. Deze opkomende industrie heeft de noodzaak om aan regelgeving te voldoen, vergroot. In dit dynamische landschap passen onze specialisten zich hierop aan en geven zij voorrang aan de naleving en toezicht van de steeds veranderende regelgeving.

-

Private wealth services

Hoeveel vermogen heb je nodig om je wensen de komende jaren te realiseren? Kun je belastingvoordeel behalen door nu al vermogen over te dragen?

-

Ondernemingsrecht

Van algemene voorwaarden tot juridische strategie, het moet waterdicht in elkaar zitten. Dat geeft zekerheid en dus rust en ruimte voor groei. Wij denken pro-actief en pragmatisch met u mee. We kijken vooruit en zetten graag dat stapje extra.

-

Arbeidsrecht

Welke verplichtingen heb je bij een zieke werknemer? Hoe pak je een reorganisatie aan? Als ondernemer wil je duidelijke antwoorden en praktische oplossingen voor jouw arbeidsrechtelijke vragen.

-

Sustainable legal

Duurzaamheid is meer dan een buzzword - het vormt de kern van onze juridische begeleiding naar duurzaam succes. Van het opstellen van duurzame contracten, integreren van duurzaam HR-beleid en ESG-Due Diligence binnen onze M&A praktijk tot het adviseren over ESG en andere (nationale en internationale) wetgeving: Wij denken graag pragmatisch en proactief met u mee.

-

HR-services

Met de diensten van HR-services ben je standaard voorzien van een personeels- en HR-administratie van hoge kwaliteit, goede HR-begeleiding en het juiste (internationale) advies.

-

Arbeidsvoorwaarden advisering

Met een goed beloningsbeleid bind en behoud je werknemers aan jouw onderneming. Dit draagt bij aan het goed functioneren van jouw onderneming en ondernemingsstrategie. Onze Human Capital Services specialisten adviseren jou hier intensief bij.

-

Loonbelasting

Als werkgever draagt u loonbelasting en premies werknemersverzekeringen af over het salaris van uw werknemers. Uit de salarisadministratie volgt de hoogte van de in te houden loonbelasting. Die inhouding is echter afhankelijk van meerdere factoren.

-

Sociale verzekeringen

Hoe voorkom ik onverwachte heffing van premies werknemersverzekeringen?

-

Personeels- en salarisadministratie

Hoe organiseert u uw personeels- en salarisadministratie zo efficiënt mogelijk? Om snel inzicht te hebben voor uzelf en uw stakeholders (zoals verzekeraars of uw CFO). En dat allemaal het liefst centraal in één overzicht.

-

Pensioenadvies

Wilt u als ondernemer of werkgever optimaal zijn voorbereid op gebied van pensioen en andere toekomstvoorzieningen? Grant Thornton kan u volledig adviseren en beschikt over de AFM Vergunning Pensioenadvisering zodat we ook kunnen bemiddelen in collectief werknemerspensioen.

-

Global Mobility Services

Als werkgever van een internationaal opererende onderneming vraagt het uitzenden van jouw werknemers naar een ander land om effectief management.

-

Eigenaarschap

Aan het hoofd staan van een familiebedrijf is een flinke opgave. Het brengt veel verschillende verantwoordelijkheden met zich mee. Hoe is het eigendom geregeld? Wie heeft welk belang in het bedrijf? Zijn er familieleden die u liever niet aan het roer ziet staan van de onderneming?

-

Duurzaamheid

Duurzaamheid gaat verder dan alleen het behalen van (milieu)doelen, het anticiperen op klimaatrisico’s en het inspelen op kansen. Duurzaamheid is breder en bij uitstek een onderwerp dat bij familiebedrijven past.

-

Opvolging

Ook voor u als dga komt het moment waarop u serieus aandacht moet besteden aan bedrijfsopvolging. Het is geen wonder dat bedrijfsopvolging binnen het familiebedrijf bijzonder complex is.

-

Vermogen

Het onderwerp 'vermogen' binnen familiebedrijven is een belangrijk maar complex onderwerp, dat vele aspecten omvat. Goed plannen en goede afspraken maken voor de continuïteit van het aanwezige vermogen is dus cruciaal.

-

Het Goede Gesprek

Dagelijkse bezigheden (ook in het bedrijf) maken het vaak moeilijk om prioriteit te geven aan échte reflectie. Even uit de day-to-day business stappen om kritisch na te denken over wat u als eigenaar wilt bereiken

-

Maritiem

Hoe blijft u aan de wereldtop in de maritieme sector? Nederland moet het hebben van innovatie. Onze kennis brengt de maritieme cluster aan de wereldtop.

Samen maken we de weg vrij voor een duurzame en fiscaal efficiënte toekomst voor uw bedrijf

Als u op deze pagina bent beland, is de kans groot dat u overweegt uw bedrijf te verduurzamen. Het bewust opnemen van belastingen in uw duurzaamheidsstrategie kan zorgen voor uitdagingen maar biedt u mogelijk ook voordelen in het kader van investeringen, initiatieven in bijvoorbeeld hernieuwbare energie en duurzame ontwikkeling van uw bedrijfsprocessen. Wij bieden u onze ervaring en expertise aan bij het omgaan met de veranderingen en de toenemende complexiteit van de regelgeving op dit gebied.

Impact op jouw organisatie

Nieuwe wetgeving, gedragscodes en anti-misbruikinitiatieven vragen om een herijking van (belasting)strategieën handelsstromen en een toenemend besef van wet- en regelgeving. Overheden wereldwijd nemen belastingmaatregelen om ethische praktijken, eerlijke compensatie en maatschappelijke bijdragen te bevorderen. Hierdoor worden ondernemers geconfronteerd met de nodige uitdagingen. Ons team helpt je graag bij:

- Evaluatie van huidige beleid: Het beoordelen van de bijdragen van jouw bedrijf aan energiebesparende maatregelen, milieuduurzaamheid en innovatie. Ons team biedt een scan en ‘health-check’ van jouw belastingstrategie aan met het oog op duurzaamheid om uitdagingen het hoofd te bieden en kansen te identificeren.

- Analyse van materiële onderwerpen: Van het vaststellen van de impact van het gebruik van hernieuwbare energie, CO₂-uitstoot, milieuvriendelijke investeringen en het verminderen van de afhankelijkheid van fossiele brandstoffen; wij bieden je deskundige begeleiding met het omgaan met de fiscale implicaties van de aspecten die relevant zijn voor jouw bedrijf.

- Transparantierapportage: Bereid je voor op de toenemende eisen aan transparantie in rapportage en communicatie. Zorg daarbij ook dat je voldoet aan de voortdurend veranderende (wereldwijde) normen, inclusief belastingrapportages zoals de Country-by-Country (CbC) en Wet minimumbelasting 2024 (Pijler 2) rapportages, op alle niveaus.

- Naleving in een evoluerend landschap: Blijf compliant met het belasting- en duurzaamheidslandschap, wat door de veranderende maatschappelijke ethische normen cruciaal is. Ons team biedt begeleiding bij rapportage, beschrijving, toepassing en indiening om ervoor te zorgen dat wordt voldaan aan de verwachtingen van de maatschappij.

Hoe kunnen wij jou helpen

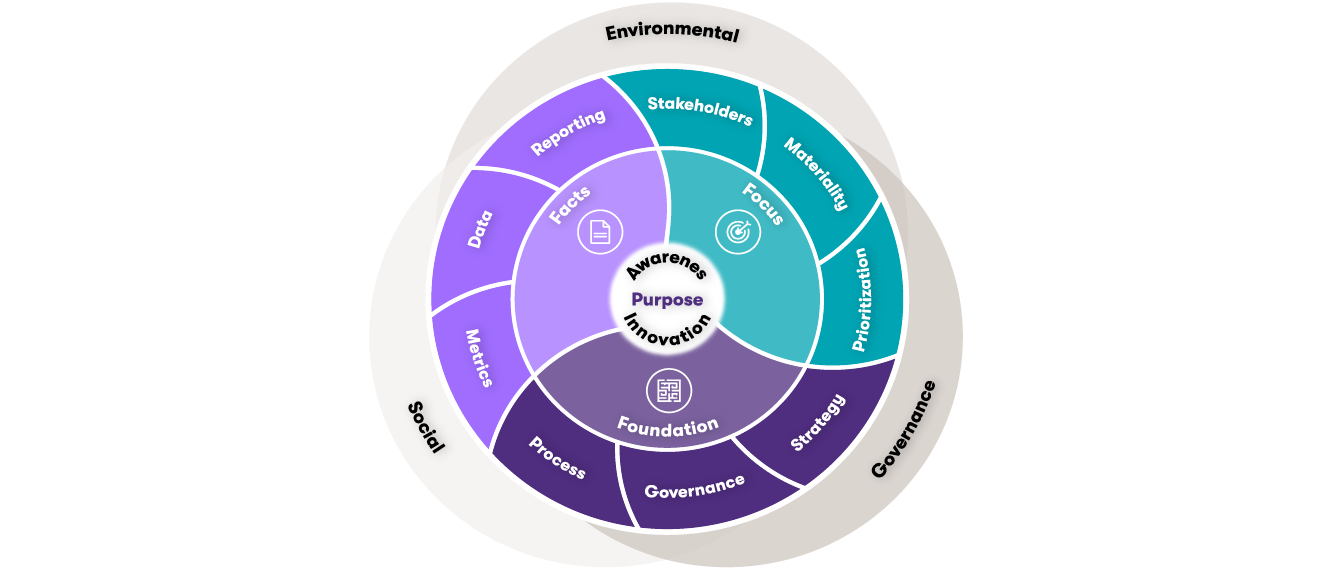

Jouw duurzaamheidsinitiatieven kunnen jouw dagelijkse bedrijfsvoering verstoren. Het Sustainable Tax team van Grant Thornton is gespecialiseerd in het begeleiden van bedrijven bij het integreren van het ESG (Environmental, Social, and Governance) gedachtegoed. Wij adviseren je graag over verantwoorde belastingnaleving, helpen je bij het ontwikkelen van jouw verduurzamingsstrategie en bij het verzilveren van de kansen die zich in dit kader voordoen.

Met onze one-stop-shop benadering helpen wij je graag bij het sociaal verantwoord ondernemen en het voldoen aan steeds strengere transparantievereisten. Ook assisteren wij je graag bij rapportageverplichting, zoals het beheren van de implicaties van het koolstofgrenscorrectie mechanisme (“Carbon Border Adjustment Mechanism” of “CBAM”) en het waarborgen van naleving van de Europese ontbossingsverordening (EU's Deforestation Regulation of “EUDR”).

Voldoen aan verplichtingen en verzilveren van kansen

In toenemende mate wordt op jou als ondernemer een beroep gedaan op de maatschappelijke verantwoordelijkheid van jouw onderneming. Van je wordt verwacht dat ESG beginselen worden opgenomen in jouw bedrijfsvoering, zowel in de vorm van faciliteiten (“carrots”) zoals subsidies of andere belastingvoordelen maar ook door middel van verplichtingen (“sticks”), denk bijvoorbeeld aan hogere belastingen, sancties en toegenomen rapportage-eisen. Dit biedt bedrijven kansen door toegang tot kapitaal te waarborgen, de reputatie te versterken, concurrentievoordelen te bieden, en toekomstbestendigheid door transparante duurzaamheidsrapportage te realiseren. Bovendien geeft dit inzicht in de financiële prestaties en in jouw positie ten opzichte van collega's en concurrenten.

Onze diensten: wij helpen je risico’s te beheersen en kansen te benutten

Naast traditionele belastingadviesdiensten bieden wij je onze expertise aan ten aanzien van de groeiende hoeveelheid aan rapportageverplichtingen, zoals bijvoorbeeld:

CBAM (Carbon Border Adjustment Mechanism)

CBAM voorziet in een heffing ten aanzien van de invoer van specifieke producten op de Europese markt vanuit een land buiten de EU. Deze heffing is geïntroduceerd om de CO₂ voetafdruk die op dergelijke producten rust te beprijzen. Tot 2026 omvat CBAM ijzer, staal, cement, meststoffen, aluminium, elektriciteit en waterstof. In 2026 zal dit mogelijk uitbreiden naar chemicaliën en polymeren.

In de periode tot 2026 , moeten ondernemers hierover per kwartaal rapporteren. Vanaf 2026 zal de rapportage jaarlijks plaatsvinden: de eerste keer uiterlijk 31 mei 2027. CBAM treedt in zijn volledige reikwijdte op 1 januari 2026 in werking. Dit vereist strategische planning voor naleving certificering, autorisatie en rapportageprocessen. Ook zal er een interne procedure moeten worden opgezet voor het verwerven van de CBAM-certificaten die uiterlijk 30 juni 2027 moeten worden ingediend. Wij helpen je graag de impact te beoordelen, de benodigde gegevens te verzamelen en in lijn te komen met de regelgevende tijdlijnen voor een soepele overgang naar CBAM.

Ondersteuning bij transparantievereisten

Een van de doelen van de Green Deal is om meer kapitaal vrij te maken voor duurzaamheidsinitiatieven. Het is daarom essentieel om transparante en duidelijke, vergelijkbare informatie te hebben over wat wel en wat niet als duurzaam wordt beschouwd. Hiertoe zijn verschillende beleidsinstrumenten opgezet, zoals de meest gangbare rapportagestandaard: de Corporate Sustainability Reporting Directive (CSRD). Hoewel de term 'belasting' hierin niet expliciet wordt genoemd, heeft de CSRD een impliciete maar vitale verbinding met belastingen en hiermee een aanzienlijke invloed op strategische aspecten van materiële duurzaamheidskwesties. Ook andere transparantieverplichtingen zoals de Pillar II-regelgeving en Country-by-Country reporting verdienen aandacht in dit kader.

In nauwe samenwerking met onze duurzaamheid-praktijk van Impact House en overige specialisten stellen wij bedrijven in staat deze uitdagingen het hoofd te bieden en om te zetten in kansen voor duurzame groei en transparantie in het voortdurend ontwikkelende regelgevingslandschap.

Regelgeving gericht op het tegengaan van ontbossing (EUDR)

Op grond van de EUDR geldt een verbod op het op de Europese markt brengen en het verhandelen van producten die zijn geproduceerd als gevolg van ontbossing die heeft plaatsgevonden na 30 december 2020. De EUDR is van toepassing op (basis)producten zoals vee, palmolie, soja, cacao, koffie, rubber en hout, maar tevens op verschillen van deze basisproducten afgeleide producten als leer en palmolie-derivaten.

Naleving vereist een nauwgezette beoordeling of al dan niet sprake is van legale en ontbossingsvrije productie en er zal veel informatie moeten worden verzameld. Ons Sustainable Tax team is gespecialiseerd in het ondersteunen van jou binnen deze handelsstromen, en biedt inzichten en assistentie tijdens de regelgevende overgang en daarna. Ontdek hoe onze diensten je kunnen begeleiden door de complexiteit van de EUDR en hoe ze uitdagingen kunnen omzetten in kansen voor duurzame groei.

Investeringsfaciliteiten

Tegenwoordig bieden steeds meer landen hun eigen belastingvoordelen om investeringen in milieuvriendelijke activa, energiebesparende initiatieven en duurzame energieprojecten te stimuleren. Wij begeleiden je graag door het doolhof van de mogelijkheden die wereldwijd beschikbaar zijn.

Door strategisch gebruik te maken van deze investeringsfaciliteiten, leg je niet alleen de basis voor het behalen van ESG-doelen, maar draag je ook bij aan de wereldwijde herverdeling van kapitaal naar meer duurzame en impactvolle resultaten. Ontdek hoe onze diensten je helpen de complexiteit te doorgronden en kansen voor duurzame financiële groei te benutten.

ESG verbinden met compliance om de toekomst vorm te geven

Bij Grant Thornton begrijpen we dat maatschappelijke verantwoordelijkheid van bedrijven en ESG (Environmental, Social, and Governance) overwegingen verder gaan dan naleving - ze vormen de toekomst van verantwoord zakendoen. Onze one-stop-shop aanpak verbindt ESG en duurzaamheid met naleving, waardoor jouw bedrijf goed gepositioneerd is om een positieve impact te creëren. Of je nu hulp zoekt met de 'wortels' van duurzaamheidsvoordelen of de 'stokken' van nalevingsverplichtingen, onze geïntegreerde diensten versterken jouw bedrijf voor een duurzame toekomst. Neem contact met ons op voor meer informatie.